- Home »

- Insights »

- DWS Research Institute »

- Longview

- Eine neue Studie der DWS untersucht die langfristigen Renditeerwartungen der wichtigsten Vermögensklassen.

- Der „Multi Asset Long View“ bietet langfristig orientierten Investoren wertvolle Informationen für die Zusammenstellung ihrer Portfolios

Lesezeit

„Es ist nutzlos zu sagen, dass der Sturm vorbei ist, wenn sich der Ozean schon wieder beruhigt hat“, sagte der britische Ökonom John Maynard Keynes. Viele Investoren denken derzeit ähnlich. Nach den Markterschütterungen des Jahres 2018 scheint vielen Investoren derzeit nicht der Sinn danach zu stehen, sich mit langfristigen Perspektiven am Kapitalmarkt zu befassen. Wir als DWS argumentieren jedoch: Wer jetzt durch die Stürme hindurch den fernen Horizont in den Blick nimmt, wird dort solides Renditepotenzial entdecken.

Das ist die Quintessenz des rund einhundert Seiten starken „DWS Multi Asset Long View“, einer neuen Studie, die auf einen Horizont von zehn Jahren die Erwartungen der DWS für einzelne Vermögensklassen zusammenfasst. Die Analysen beruhen auf den makroökonomischen Modellen und Bewertungsmaßstäben der Multi-Asset & Solutions Group der DWS und sollen vor allem langfristig orientierten Investoren Orientierung bei der strategischen Zusammensetzung ihrer Portfolios bieten.

Kurzsichtigkeit baut keine stabilen Portfolios

Die Finanzwissenschaft ist sich einig: Je länger der Anlagehorizont ist, desto stärker wirkt sich die richtige Auswahl der Vermögensklassen auf die Wertentwicklung aus. Die zentrale Schlussfolgerung des „Long View“ lautet daher: Bei der strategischen Portfolioausrichtung sollten Anleger stets die langfristigen Erwartungen der Vermögensklassen miteinbeziehen. Die richtige Auswahl und Zusammensetzung der Vermögensklassen entscheiden über die langfristige Wertentwicklung von Portfolios.

Eine einseitige Konzentration auf kurzfristige Trends kann dagegen schnell in die Irre führen. Viele Ereignisse, die im Tagesgeschäft bedeutsam erscheinen, zeigen bei der Betrachtung über längere Zeiträume hinweg nur geringe Auswirkungen auf die Wertentwicklung. So dürfte etwa das ungewöhnliche Phänomen, dass Aktien und Anleihen im Gleichklang schwingen – wie es Ende vergangenen Jahres der Fall war – auf lange Frist keinen Bestand haben. Damit sollten für Anleger wieder bessere Diversifizierungseffekte erreichbar sein.

Bei der Risikoanalyse und Portfoliokonstruktion sollten Investoren zudem immer die fundamentalen Daten der einzelnen Anlageklassen in den Mittelpunkt ihres Interesses stellen. Aus fundamentaler Sicht ist zum Beispiel auffällig, dass Aktien oder Unternehmensanleihen – etwa in Märkten wie den USA – in einer Betrachtung über fünf Jahre nach den jüngsten Turbulenzen wieder auf oder sogar unter dem Durchschnitt bewertet werden. Auch gemessen an der langfristigen Wertentwicklung über die vergangenen Jahrzehnte hinweg scheinen sich attraktive Einstiegsniveaus ergeben zu haben.

Den Zyklus voll auskosten

Eine langfristig abwartende Ausrichtung von Anlageportfolios führt in aller Regel auch einfacher als häufige kurzfristige Umschichtungen zum Investitionserfolg. Das zentrale Argument: Wer langfristig anlegt, gibt den einzelnen Vermögensklassen die Zeit, um ihren vollen Wertzyklus zu durchlaufen und damit ihr maximales Wertpotential entfalten zu können.

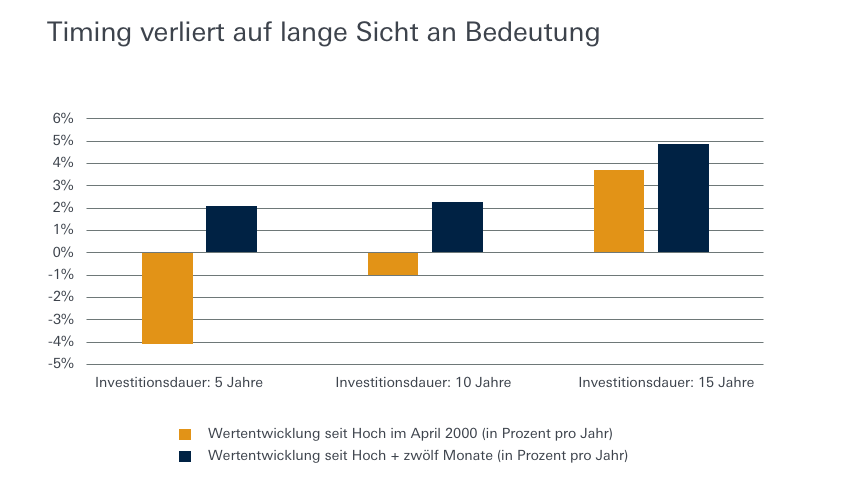

Langfristig zu denken und zu handeln, zahlt sich in der Anlagepraxis mehr aus, als gemeinhin gedacht. Hier ein Beispiel: Wer etwa auf dem Höhepunkt des Dot.com-Booms – also im April 2000 – Aktien gekauft hat, hat über 15 Jahre hinweg betrachtet lediglich einen Renditenachteil von einem Prozentpunkt pro Jahr gegenüber einem Investor, der die gleichen Aktien ein Jahr später eingekauft hat, nachdem die Kurse massiv eingebrochen waren. Es gilt: Je länger die Zeiträume in der Anlage werden, desto stärker tritt der Timing- Faktor in den Hintergrund[1]

Reale Rendite hängt von der Inflation ab

Wer Abschätzungen der realen Rendite auf einen Horizont von zehn Jahren trifft, muss seine Erwartungen über das voraussichtliche Wirtschaftswachstum und die Inflation miteinbeziehen. Die Modellberechnungen des „DWS Multi Asset Long View“ gehen für die kommende Dekade von einem weltweiten Realwachstum – also einer nominalen Expansionsrate abzüglich der Teuerungsrate – von 1,7 Prozent pro Jahr aus, bei einer globalen Inflationsrate von 1,8 Prozent. Hinter diesen moderat erscheinenden Werten stehen aber durchaus höhere Parameter für einzelne Regionen. So erwarten wir etwa, dass die Schwellenländer real um durchschnittlich 3,7 Prozent pro Jahr wachsen werden, bei 3,1 Prozent jährlicher Inflation.

Was bedeutet das bisher Gesagte nun konkret für die einzelnen Anlageklassen und welche Renditen sind im Durchschnitt der kommenden zehn Jahre zu erwarten?

Die Gesamtschau der Einzelanalysen zeigt, dass die Dekade zwischen 2019 und 2029 von fünf charakteristischen Trends geprägt sein dürfte, die Investoren bei der Zusammenstellung langfristig orientierter Portfolios berücksichtigen sollten.

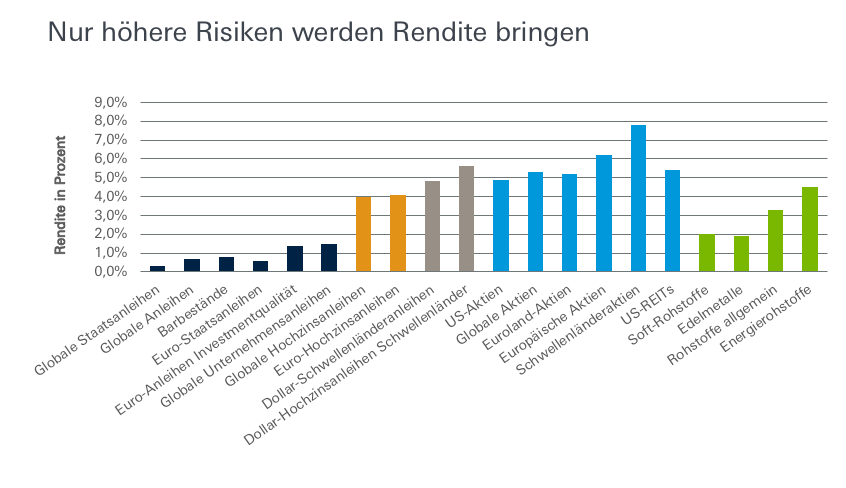

1) Aktien dürften gegenüber Anleihen das stärkere Renditepotenzial haben. Unterstellt, dass die Unternehmen ihre historische Ertragskraft im Mittel erhalten können, sollten Aktien aus entwickelten Regionen wie der EU oder den USA eine Rendite zwischen fünf und sechs Prozent pro Jahr erzielen können. Die absoluten Renditen von Aktien aus Schwellenländern werden den DWS-Schätzungen zufolge sogar im Schnitt acht Prozent pro Jahr betragen. Darüber hinaus sollten Schwellenländer-Aktien eine deutlich höhere Sharpe Ratio aufweisen, also ein noch besseres Verhältnis von Rendite und Risiko.

2) Bei Anleihen dürften die besten Aussichten am kurzfristigen Kreditmarkt und bei Hochzinsanleihen aus dem Euroraum bestehen. Auch Anleihen aus Schwellenländern erscheinen interessant. Die DWS rechnet für die letztgenannten mit Jahresrenditen von bis zu fünf Prozent, wobei interessanterweise das Verhältnis von Risiko zu Ertrag dieser Papiere in etwa auf dem gleichen Niveau wie dem der Aktien liegt. Staatsanleihen aus Industrieländern dürften Investoren dagegen eher enttäuschen. Global betrachtet ist von öffentlichen Schuldtiteln nicht mehr als zwei Prozent Ertrag pro Jahr zu erwarten.

3) Der langfristige Ausblick für die Renditen von Rohstoffen bleibt schwach. Die jüngste Entwicklung bei den Rohstoffpreisen legt keinen zwingenden Einstieg in diese Anlageklasse nahe. Weder Edelmetalle noch Energierohstoffe wie Öl dürften auf lange Sicht mehr als zwei Prozent Rendite erzielen, schätzt die DWS. Allerdings können Rohstoffbeimischungen in bestimmten Fällen als guter Diversifikator dienen, um Risiken im Portfolio besser zu streuen.

4) Generell werden Investoren über die nächste Dekade höhere Risiken eingehen müssen, um Renditen jenseits der Fünf-Prozent-Marke zu erzielen. Hierfür kommen auch eine Reihe alternativer Investments in Frage. Beispielsweise könnte sich ein Engagement in gelistete oder nicht-gelistete Infrastruktur- oder Immobilienfonds mit möglichen Renditen zwischen sechs und acht Prozent auszahlen.

5) Grundsätzlich gilt: In dem von der DWS erwarteten Umfeld generell niedrigerer Renditen stellen Währungsschwankungen ein höheres Risiko dar als bisher. Daher müssen Investoren, die global investieren, in Zukunft stärker darüber nachdenken, wie sie Währungsrisiken kontrollieren können, etwa über Hedging[2]

Eines scheint indes klar: Nach acht Jahren in Folge mit ausnehmend guten Bedingungen an den Finanzmärkten scheint sich der positive Anlagezyklus dem Ende zuzuneigen. Mit dem sukzessiven Wegfall der extrem lockeren Zinspolitik in diversen Weltregionen dürften die Märkte wieder volatiler werden und die alten Regeln an den Finanzmärkten und in der Wirtschaft in Kraft treten.

Langfristige Wertentwicklungen

|

Index |

02/14 – 01/15 |

02/15 – 01/16 |

02/16 – 01/17 |

02/17 – 01/18 |

02/18 – 01/19 |

|

S&P500 TR |

14,22 % |

-0,67 % |

22,38 % |

26,34 % |

-2,31 % |

Quelle: Bloomberg L.P., DWS International GmbH, Stand 31.01.2019.