- Home »

- Insights »

- CIO View »

- Chart of the Week »

- Kreditverknappung, aber keine Kreditklemme

Schon lange vor Covid-19 begannen Ökonomen, sich von biologischen Modellen zur Verbreitung von Infektionskrankheiten inspirieren zu lassen, um Panikphasen an den Finanzmärkten besser zu verstehen[1]. Ein besseres Verständnis dafür, über welche Netzwerke die Ansteckung an den Finanzmärkten funktioniert, plus wie und warum die Struktur komplexer Finanzsysteme von Bedeutung ist, sollte den Aufsichtsbehörden helfen, die richtigen Schritte zu unternehmen, um Krisen abzumildern. Krisen, wie die Probleme, die mit dem Zusammenbruch einer Bank im Silicon Valley vor einigen Wochen begannen.

Allerdings neigen Forscher, die mit der Modellierung von Infektionskrankheiten und finanzieller Ansteckung vertraut sind, dazu, den aktuellen Stand der letzteren mit dem Stand der Epidemiologie in den 1970er und 1980er Jahren zu vergleichen: viele theoretische Erkenntnisse, aber viele Fragezeichen, wie diese am besten in die Praxis umgesetzt werden können[2]. Ein belastbareres Argument für Zuversicht in europäische Banken könnte sein, dass viele von ihnen gerade ein ziemlich hartes Jahrzehnt hinter sich haben, ebenso wie die Europäische Zentralbank (EZB), unter deren Aufsicht der Sektor seit 2014 steht. Neue Regeln zwangen die Banken, die Kreditvergabe mit mehr Kapital zu hinterlegen. Das ständige Gefühl, dass jederzeit Ärger auftauchen könnte, hat wahrscheinlich dazu beigetragen hat, Exzesse zu zügeln[3].

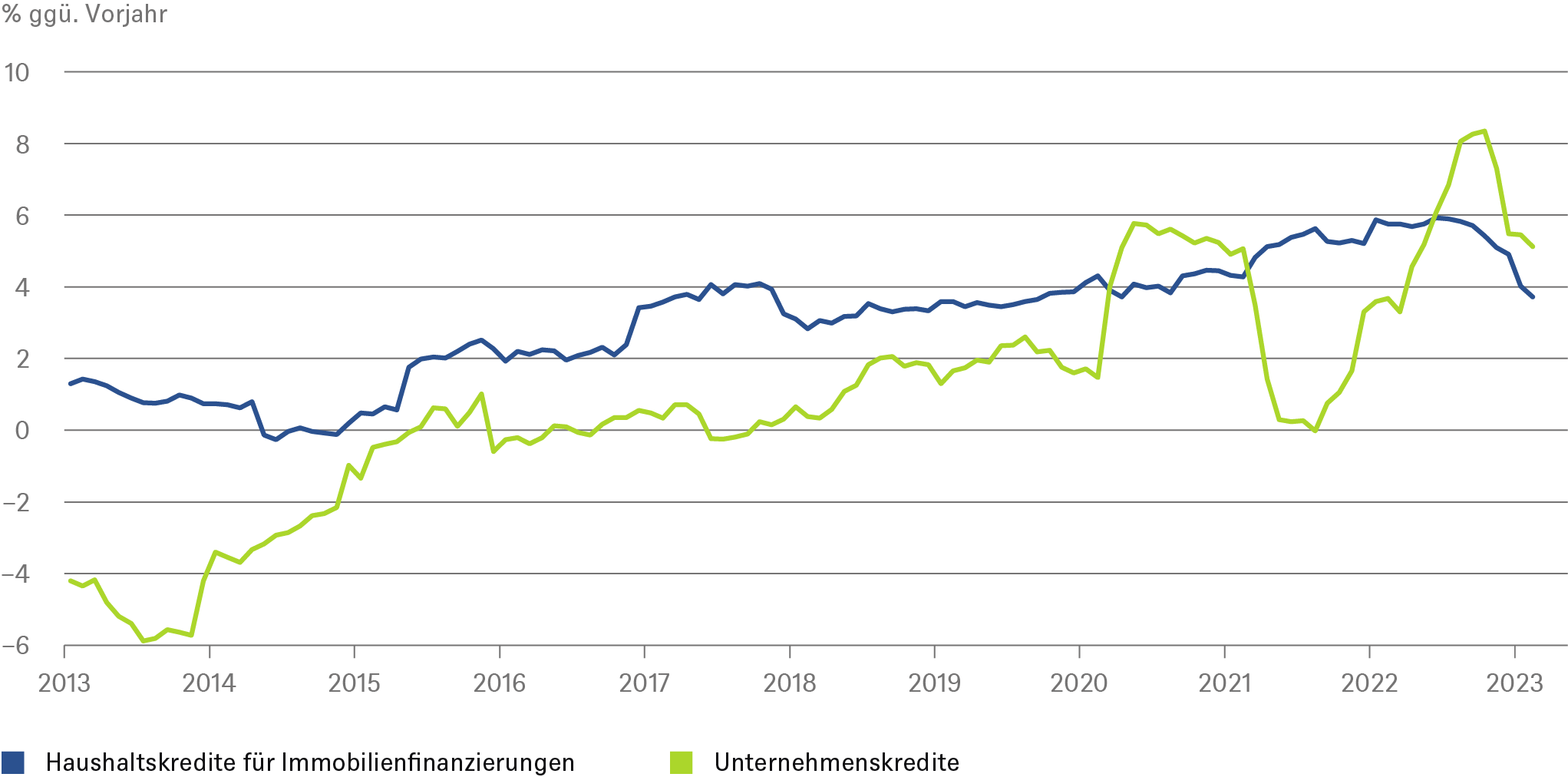

Die Kreditvergabe in der Eurozone wird bereits straffer

Quellen: Haver Analytics Inc. Europäische Zentralbank (EZB), DWS Investment GmbH, Stand: 29.03.2023

Bisher scheinen die europäischen Banken die geldpolitische Straffung der EZB recht gut überstanden zu haben. Die Hypothekenzinsen haben sich mehr als verdoppelt, was zu einem Rückgang der Nachfrage nach neuen Krediten führte. Wie unser „Chart of the Week zeigt“, wächst der Bestand an ausstehenden Krediten zwar noch. Aber wie die neuesten Daten der EZB, die diese Woche veröffentlicht wurden, zeigen, sind die neuen Kredite für den Kauf von Wohneigentum bereits erheblich zurückgegangen. Eine insgesamt restriktivere Geldpolitik dürfte sich in einer schwächeren Kreditdynamik niederschlagen, sodass der Bestand an ausstehenden Krediten in den kommenden Monaten voraussichtlich schrumpfen wird.

Nähere Aufschlüsse dürfte insbesondere der Bank Lending Survey bieten, der Ende April veröffentlicht wird. „Angesichts der Straffung der Geldpolitik und der Spannungen im Bankensektor erwarten wir eine weitere Verschärfung der Kreditstandards“, betont Ulrike Kastens, Senior Economist Europe bei der DWS. Da die Volkswirtschaften in der Eurozone weitgehend durch Bankdarlehen finanziert werden, dürfte eine solche Verschärfung auch notwendig sein, um die Inflation wieder in Richtung des EZB-Ziels von unter 2 Prozent zu bringen.

Gewiss, es gibt Risiken. Die derzeitigen europäischen Regulierungs- und Bankenabwicklungsrahmen weisen nach wie vor erhebliche Mängel auf, und die Fortschritte auf dem Weg zur lang versprochenen Bankenunion waren die letzten Jahre spärlich. Beispielsweise unterscheiden sich die Insolvenzverfahren in den Mitgliedstaaten erheblich, und viele mächtige Vetospieler könnten die Entscheidungsfindung verlangsamen, insbesondere bei der Rettung kleinerer Banken[4].

Wie bei allen neuen Vorschriften werden gut gemeinte Regelungen auch diesmal – unvermeidlich – unvorhergesehene Auswirkungen auf das Verhalten gehabt haben, vielleicht in scheinbar weit entfernten Ecken des europäischen oder weltweiten Finanzsystems jenseits der behördlichen Aufsicht[5]. Momentan sieht es jedoch so aus, dass zumindest Europa eine ausgewachsene Kreditklemme wird vermeiden können, bei der viele Banken gleichzeitig die Kreditvergabe ganz einstellen.