- Home »

- Insights »

- CIO View »

- Chart of the Week »

- Zur Vorhersage von Rohstoffpreisen

Rohstoffe sind derzeit ein heißes Thema an den Märkten. Kein Wunder, angesichts der geopolitischen Risiken, die sich von Europa über den Nahen Osten bis hin zur Taiwan-Straße ausbreiten. Es mangelt nicht an denkbaren Szenarien, die die Preisprognosen erschweren; von einer Unterbrechung kritischer Energie- oder Agrarlieferungen bis hin zu Seltenen Erden oder einer möglichen Flucht in sichere Häfen wie Gold. Aber sind erhöhte geopolitische Risiken wirklich der Hauptgrund dafür, weshalb Rohstoffpreise schwer vorhersehbar sind?

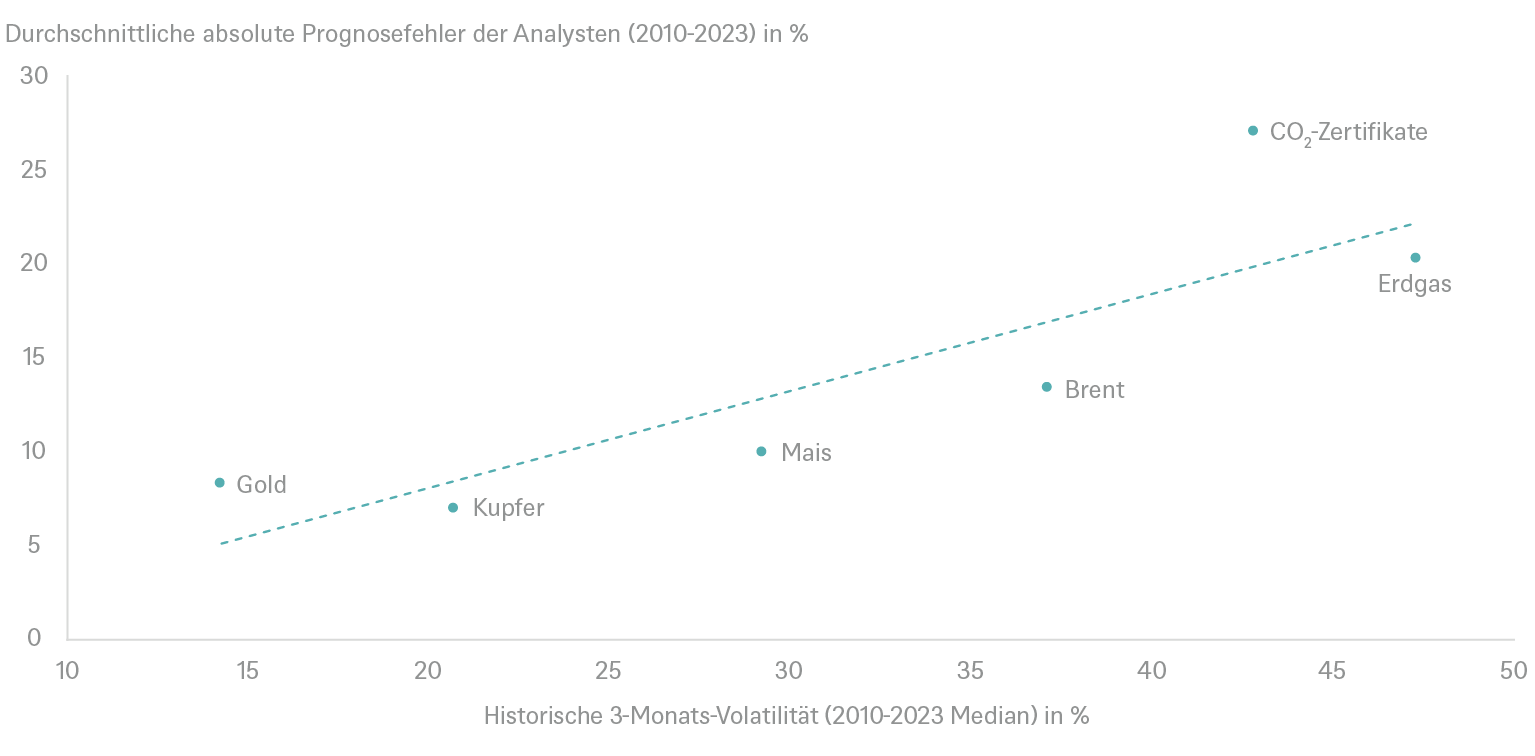

Eine genauere Analyse zeigt, dass sich die Rohstoffe unterscheiden, wenn es um Preisprognosen geht. Unser „Chart of the Week“ vergleicht den durchschnittlichen absoluten Prognosefehler der Analysten für verschiedene Rohstoffe mit der zugrunde liegenden Volatilität dieses Rohstoffs seit 2010. Die Ergebnisse zeigen eine eindeutige positive Korrelation: Je höher die Volatilität, desto größer ist der Prognosefehler der Analysten für den zukünftigen Preis des betreffenden Rohstoffs.

Dies bedeutet, dass man den Preisprognosen für Gold und Kupfer für das kommende Jahr relativ viel Vertrauen entgegenbringen darf, da die Preisprognosen in der Regel nicht mehr als 10 % vom endgültigen Ergebnis abweichen. Bei der Energie sollte man die Vorhersagen der Analysten jedoch mit mehr Vorsicht genießen.

Prognosefehler und Volatilität verschiedener Rohstoffpreise

Ein großer Teil dieser Volatilitätsunterschiede zwischen Energie und Metallen lässt sich durch die Merkmale der einzelnen Rohstoffmärkte erklären. So gibt es beträchtliche Unterschiede, wie hoch die Lagerbestände verglichen zum Verbrauch sind. Versorgungsengpässe bei Metallen können in der Regel wesentlich leichter durch vorhandene Lagerbestände ausgeglichen werden als bei Energie. Praktisch bedeutet dies, dass ein Versorgungsausfall bei Rohöl meist wesentlich schneller zu physischen Engpässen führt, als etwa ein Unglück in einer Goldmine.

Unter Energieträgern im weiteren Sinn ist einer besonders bemerkenswert: Emissionszertifikate der Europäischen Union. Zwischen 2010 und 2023 lag der durchschnittliche absolute Prognosefehler bei über 30 Prozent, verglichen mit Gold also mehr als dreimal und mit Brent fast doppelt so hoch.

Ein Grund, warum die Preise für EU-CO2-Zertifikate in der Vergangenheit so schwer vorherzusagen waren, ist der relativ junge Markt. Jedoch hat dieser sich seit 2010 erheblich weiterentwickelt. Anfangs gab es nur wenige Analysten, die sich mit der Prognose des CO2-Preises beschäftigten. Inzwischen erfreut sich die Anlageklasse wachsender Beliebtheit, was zu einer steigenden Anzahl von Prognosen führt. In Zukunft könnte eine große und diversifizierte Investorenbasis zu genaueren Prognosen und möglicherweise zu einer geringeren Volatilität führen.[1]

Das vergangene Jahr war ein gutes Jahr für CO2-Preisprognosen; die Konsensprognose von Anfang 2023 wich weniger als 2 Prozent vom Preis der Zertifikate 12 Monate später ab. Allzu viel sollte man da jedoch nicht hineininterpretieren. Auf ähnlich genaue Jahre in der Vergangenheit folgten übermäßig große Prognosefehler im darauffolgenden Jahr. In den Jahren 2018 und 2021 lag der Vorhersagefehler bei über 70 Prozent. Bloomberg zufolge liegt die aktuelle Preisprognose für EU-Kohlenstoffzertifikate für 2024 bei 85 € je Tonne, was bedeuten würde, dass die Preise entweder unter 40 € je Tonne fallen oder deutlich über 110 € je Tonne steigen könnten. Wir setzen auf höhere Zertifikatpreise, solange das weltweite Wirtschaftswachstum und die globalen Aktienmärkte inmitten geopolitischer Stürme Ruhe bewahren können. Je kleiner der Prognosefehler im Jahr 2024 ist, desto zuversichtlicher können wir sein, dass der Markt tatsächlich zuverlässig ist.